محبوبه داودی ؛ کاندیدای دکترای اقتصاد از دانشگاه شریف در سرمقاله امروز روزنامه دنیای اقتصاد نوشت : بودجه دولت در اقتصاد ایران بهصورت تاریخی وابسته به درآمدهای نفتی است؛ بهطوریکه در بلندمدت (سالهای ۱۳۷۰ تا ۱۳۹۷) بهطور میانگین معادل ۴۳درصد بودجه توسط درآمدهای نفتی تامین مالی شده است. اما این میانگین به هیچ وجه ثبات نداشته و از ۲۷درصد تا ۵۶درصد متغیر بوده و در سالهای افت درآمدهای نفتی این رقم کاهش و در سالهای وفور افزایش یافته است.

رفتار دولت طی این سالها در پاسخ به چنین نوسانی به این صورت بوده که در هنگام وفور درآمدهای نفتی هزینههای خود را بهشدت افزایش داده و این هزینهها که عمدتا حقوق و دستمزد هستند، در هنگام افت درآمدهای نفتی به دلایل اقتصاد سیاسی قابل کاهش نبوده و لذا منجر به کسری بودجه مزمن و تامین آن با چاپ پول شده است. این شکل از چاپ پول برای تامین کسری در کنار سرکوب قیمت ارز باعث شده است که در مجموع اقتصاد همواره دچار نوسانات اقتصادی باشد؛ بهطوریکه نوسانات اقتصادی ایران حدود 4 برابر کشورهای مشابه از نظر میزان سطح تولید ناخالص داخلی است.

نوسانات اقتصادی نه در ایران بلکه در همه جای دنیا از مهمترین عوامل ایجاد نارضایتی عمومی است؛ چراکه وجود نوسانات بالای اقتصادی به این معناست که افراد یکسال درآمد و مصرف بالایی دارند و در سال بعدی درآمد آنها کاهش مییابد. به لحاظ قواعد اقتصاد رفتاری، افراد نسبت به مشاهده کاهش درآمدها بسیار حساس هستند. برای مثال چنانچه فردی برای دو سال متوالی رشد درآمد و مصرف و قدرت خرید 5درصد ثابت را تجربه کند، نسبت به زمانی که سال اول 16درصد افزایش و سال دوم 5 درصد کاهش را تجربه کند، راضیتر خواهد بود؛ درحالیکه در هر دو حالت در مجموع دو سال، افزایش درآمد حدود 2/ 10درصد خواهد بود. البته مسلما این مطلب را نباید نادیده گرفت که نوسانات اقتصادی بهدلیل پیشبینیناپذیر کردن اقتصاد، رفتهرفته سرمایه گذاری را کاهش میدهد و منجر به کوچک شدن کیک اقتصاد میشود که نهایتا نارضایتی را بهدلیل افت درآمد سرانه افزایش میدهد.

در بازار سهام نیز در کوتاهمدت و بلندمدت، مشابه شرایطی که بالاتر عنوان شد، حاکم است و بهصورت دقیقتر میتوان به این صورت تقسیم کرد: 1- وضعیت بودجه و تامین مالی دولت بازار سهام را دچار نوسانات جدی کرده است که در ادامه به تفصیل توضیح داده خواهد شد. 2- این نوسانات عامل اصلی تبدیل بازار سهام به موتور ایجاد نارضایتی است؛ چرا که اولا همواره افرادی هستند که با مشاهده رونق بازار ورود میکنند و پس از سقوط بازار با ضرر خارج میشوند، دوما حتی افرادی که در بلندمدت سود میکنند وقتی در یک دوره سود میکنند و پس از آن در دوره رکود بازار حتی بخشی از سود خود را از دست میدهند ناراضیتر از حالتی هستند که همان میزان سود را بدون نوسان زیاد بهدست میآوردند. بنابراین صرف نظر از اینکه افراد در بازار نهایتا دچار سود یا زیان شدهاند، نوسان بازار برای آنها ایجاد نارضایتی میکند و برای چنین وضعیتی به دنبال مقصر میگردند. 3- وجود نوسانات در بازار سهام باعث میشود که فعالان اقتصادی بهدلیل ریسک زیاد علاقه به سرمایهگذاری در این بازار نداشته باشند و این نهایتا توسعه بازار سهام را که میتواند منجر به رشد اقتصادی شود، محدود کند.

بنابراین بسیار اهمیت دارد که اصل بودجه و نحوه تامین کسری بهگونهای برنامهریزی شود که در بازار سهام و در کل در اقتصاد نوسان ایجاد نکند. در یک لایه یک قاعده کلی که بسیار به آن اشاره شده، این است که نظام مالیاتی بهگونهای اصلاح شود که بودجه به نفت که عامل پر نوسانی است (بهدلیل شوک قیمت نفت، افزایش و کاهش صادرات در نتیجه تحریم و غیره) وابستگی نداشته باشد. حل مساله به این شیوه درصد بسیار زیادی از نوسانات اقتصادی و نوسانات بازارها از جمله سهام را کاهش میدهد و در چنین فضایی بازار سهام راه خود را مییابد و با افزایش سرمایهگذاری در فضای آرام و افزایش سودآوری شرکتها، روند صعودی منطقی خود را همیشه خواهد داشت. در لایهای دیگر دولت و مجلس هنگام بودجهریزی باید اندازه بودجه را متناسب با افزایش ثروت در اقتصاد تنظیم کنند. اینکه تحت شرایط تحریم و کرونا که اقتصاد منقبض شده است، بودجه 1400 معادل 130درصد رشد کند، مسلما نوسانات شدیدی به اقتصاد تحمیل خواهد کرد و انتظارات تورمی را نیز تحت تاثیر قرار خواهد داد.

آنچه مطرح شد مسائل بلندمدت اقتصاد ایران هستند و حل آنها نیز در بازه کوتاه ساده نیست. اگرچه با شروع برنامههای اصلاحات و اعلام آنها انتظارات تورمی و حتی سرمایهگذاری میتواند بهبود یابد، اما همچنان بیماریها و درمانهای کوتاهمدت نیز وجود دارد که با پیگیری آنها اقتصاد میتواند در دوران تحریم نیز اوضاع نسبتا باثباتی را پشت سر بگذارد. نگاهی به رفتار تامین مالی دولت طی چند سال گذشته بهویژه سالهای 99 و 1400 این واقعیت را روشنتر میکند.

در سال 97 اقتصاد در شرایطی قرار داشت که چندین سال کاهش تورم را پشت سر گذاشته بود؛ درحالیکه رشد نقدینگی بهدلیل بحران بانکی (جنگ سپرده در بانکها) بسیار زیاد بود. آنچه این نقدینگی را پشت سد باقی نگاه داشته بود و مانع سرریز آن بر اقتصاد شده بود، ترکیب دو عامل بود: سودهای سپرده بسیار بالا و انتظارات تورمی بسیار پایین در فضای توافق. در سال 97 هر دوی این عوامل شکسته شدند و نقدینگی تجمیعشده در چند سال، بر قیمتها از کالا و خدمات تا انواع داراییها تخلیه شد. نقدینگی سهبرابر شده طی سالهای قبل، تا اواسط سال 98 قیمتها را سهبرابر افزایش داد و پس از آن انتظار میرفت با تخلیه شدن اثر نقدینگی، قیمتها به ثبات برسد؛ اما اینگونه نشد.

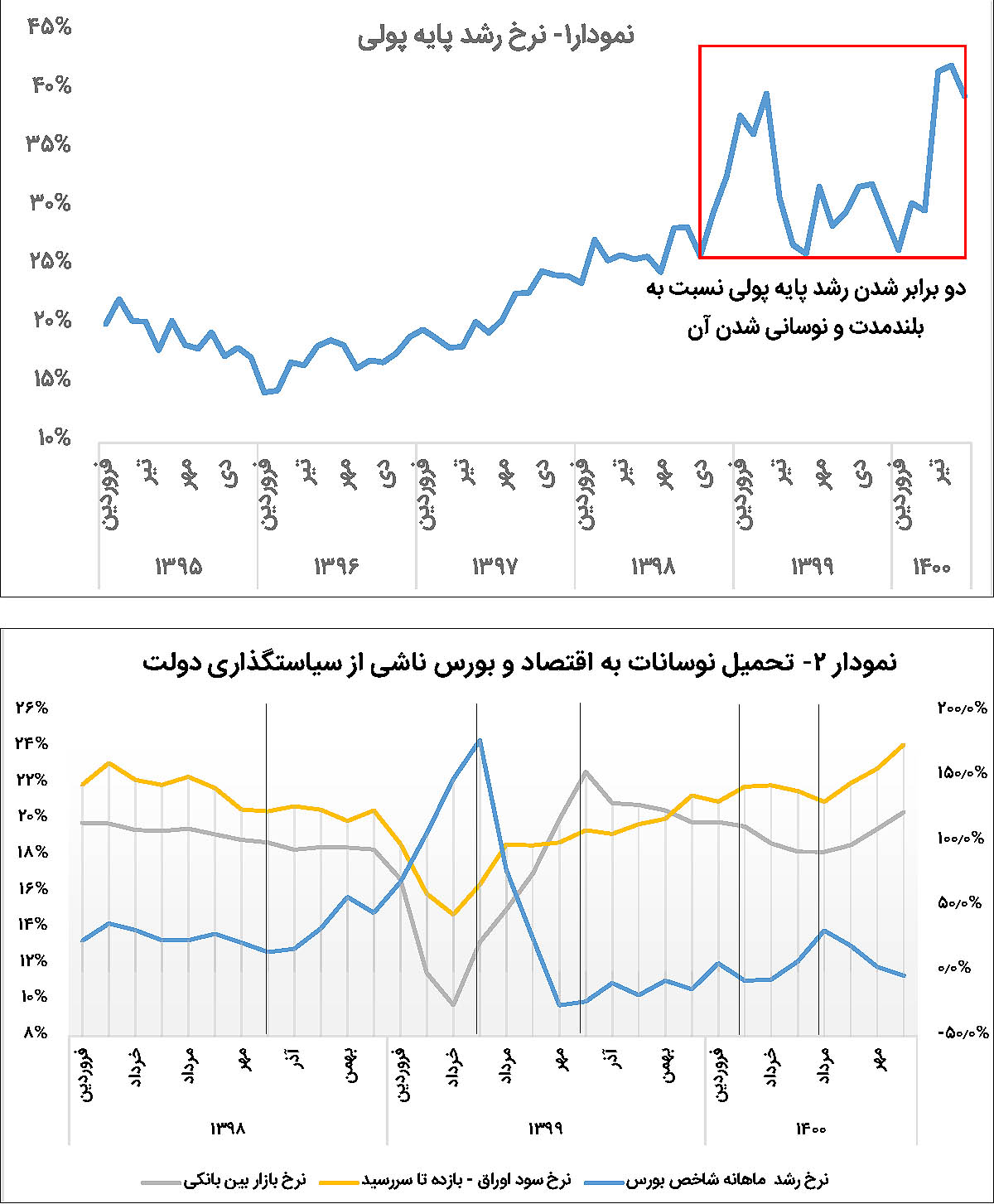

درآمدهای نفتی در بودجه دولت از 110 هزار میلیارد تومان در سال 97 که حدود 28درصد بودجه بود، به 47هزار میلیارد معادل 11درصد بودجه کاهش یافته بود. این مساله باعث شده بود که دولت دچار کسری بودجه 37درصدی شود. بیشتر این کسری در نیمه دوم سال ایجاد شد و در این نقطه دولت سعی کرد کسری را از طریق فروش برخی داراییها و عمدتا چاپ پول تامین مالی کند. به این صورت از آبان 98 تا خرداد 99 رشد پایه پولی به 40درصد رسید (نمودار 1) که با توجه به میانگین رشد 20درصد پایه پولی در اقتصاد ایران به معنای دوبرابر شدن میزان چاپ پول در اقتصاد است که این پمپاژ پول به دو دلیل عمدتا جذب بازار سرمایه شد؛ اول شرایط قرنطینه و سایر محدودیتها در بقیه بازارها و دوم اینکه در دوران افزایش چاپ پول، بازار سهام تحت تاثیر شوک ارزی سال 98 همچنان در روزهای رونق خود به سر میبرد. بنابراین هنگام تزریق پول جدید، بهترین جا برای سرمایهگذاری افراد بود.

نیمه دوم سال 98 را میتوان نقطه شروع بدتر شدن رفتار تامین مالی دولت از جهت نوسان دادن به بازارها تلقی کرد. به این معنا که از نیمه دوم سال 98 که فشار کسری بودجه دولت آغاز شد، اولین خانه امن برای دولت افزایش پایه پولی با فروش دلارهای غیرقابل دسترسی به بانک مرکزی بود. دولت 8 ماه به این رویه ادامه داد؛ بهطوریکه با رسیدن رشد پایه پولی به 40درصد در پایان خرداد سال 99، نرخ در بازار بین بانکی، که نمادی از میزان کمبود یا مازاد نقد در اقتصاد است، از میانگین بلندمدت 18درصد خود 10درصد کاهش یافت و با این کاهش شدید بازار سهام دچار حباب شد. در این مرحله دولت با مشاهده اثرات تورمی این وضعیت که قیمت دلار را نیز تحت تاثیر قرار داده بود، مجددا تغییر رویه داد و ناگهان رشد پول را متوقف کرد و حتی میزان دوسوم سطح پایه پولی را که در بهار تزریق شده بود، جمع کرد و شروع به انتشار اوراق کرد. با کاهش پایه پولی، افزایش 7درصدی نرخ در بازار بین بانکی و انتشار 50 هزار میلیارد تومانی اوراق و افزایش 3درصدی سود در بازار ثانویه اوراق و 6درصدی در بازار اولیه اوراق در بازه خرداد تا مرداد، سقوط تاریخی بازار سهام اتفاق افتاد. دولت در این موقعیت با ادامه رویه کاهش رشد پایه پولی و ادامه افزایش انتشار و نرخ اوراق و همچنین فشار بر بانکها برای خرید سهام که نرخ در بازار بین بانکی را افزایش داده بود، زمینه تداوم افت در بازار سهام را فراهم کرد.

اگرچه در نیمه دوم سال 99 سعی شد با برنامهریزی مالی و سیاستگذاری پولی، نرخ بازار بین بانکی به آرامی کاهش یابد که منجر به افزایش ملایم بازار سهام از آذر ماه شد؛ اما دور دوم اشتباهات مجددا در سال 1400 آغاز شد. پایه پولی در 5 ماه ابتدایی 13درصد رشد کرد که چنین رشدی در اقتصاد ایران در این دوره از سال بی سابقه بوده است. در همین دوره نرخ در بازار بین بانکی 2درصد کاهش یافت و از 20درصد به 18درصد رسید و میزان انتشار اوراق دولتی نقدی بسیار ناچیز بود. این شرایط باعث شد شاخص سهام بیش از 30درصد رشد کند؛ اما از طرف دیگر قیمت دلار و تورم نیز افزایش یابد.

دولت جدید پس از سر کار آمدن با مشاهده شرایط تورمی و با هدف کنترل تورم، ناگهان شیوه تامین مالی را کاملا معکوس کرد و از پایان مرداد تا پایان شهریور 35هزار میلیارد تومان اوراق نقدی منتشر کرد که این حجم از انتشار در این بازه کوتاه بیسابقه است. فشار دولت به خرید اوراق توسط بانکها و برخی تکالیف دیگر باعث شد که از پایان مرداد تا انتهای آبان نرخ در بازار بین بانکی حدود 3درصد افزایش یافته و از 18درصد به 9/ 20درصد برسد. کاهش ناگهانی چاپ پول در کنار افزایش انتشار اوراق باعث شد که علاوه بر افزایش نرخ در بازار بینبانکی، نرخ در بازار ثانویه اوراق نیز بیش از 3درصد افزایش یابد. مسلما تحت چنین شرایطی بازار سهام چارهای جز ورود به دوران رکود نداشت؛ چرا که ورودی نقدینگی به اقتصاد برای کنترل تورم بهصورت ناگهانی محدود شده بود.

بنابراین در این مدت برنامه تامین مالی دولت، نوسانات شدیدی به کل اقتصاد و بهویژه به بازار سهام تحمیل کرده است. در حال حاضر نیز انتظار میرود پس از یک دوره افزایش نرخ در بازار بینبانکی و بازار اوراق در زمستان 1400، دو عامل مجددا اقتصاد را وارد فاز تورمی کند؛ اولا فشار تراز پرداختها قیمت ارز را افزایش خواهد داد که منجر به افزایش انتظارات تورمی خواهد شد. دوما حجم کسری دولت در زمستان 1400 به اندازهای برسد که دولت مجددا نیازمند چاپ پول شود. این شرایط بازار سهام را مجددا وارد رشد خواهد کرد؛ اما دولت احتمالا در ابتدای سال بعد با مشاهده آثار تورمی مجددا ترمز چاپ پول را بکشد و زمینه سقوط مجدد بازار را فراهم کند.

بنابر توضیحاتی که داده شد، میتوان به این صورت جمع بندی کرد که آنچه بازار سهام را به موتور ایجاد نارضایتی تبدیل کرده است، نوسانات بازار سهام است و عامل ایجاد نوسان در بازار سهام، نحوه تامین مالی دولت و کوتاهنگری دولت در تامین مالی است؛ بهگونهایکه توان پیشبینی شرایط و برنامهریزی در داخل یک سال را نیز ندارد و این امر منجر به نوسانات بزرگ در نرخهای اقتصاد و بهویژه نرخ بازار بینبانکی و متعاقب آن بازار سهام میشود.

برای قطع این زنجیره، دولت باید دو کار را بهصورت جدی در برنامه خود قرار دهد؛ اولا پیشبینی واقعبینانه میزان هزینهها و درآمدهای خود تا پایان سال، بهطوریکه تا جایی که میتواند هزینهها را کاهش دهد. اما به هر حال مهم پیشبینی دقیق میزان کسری است. هزینه برآوردهای خوشبینانه و غیرواقعبینانه تحمیل نوسان به اقتصاد است. ثانیا بهدلیل بالا بودن میزان کسری نسبت به اندازه بازار اوراق، دولت ناگزیر خواهد بود که ترکیبی از فروش اموال، فروش اوراق و چاپ پول را انجام دهد. باید این ترکیب بهگونهای انتخاب شود که نرخ در بازار بینبانکی و بازار اوراق تقریبا ثابت بماند. نوسان در نرخها عامل اصلی نوسان در بازار سهام و در کل اقتصاد است.

بنابراین قاعده ثبات در نرخ در بازارها هرگز نباید شکسته شود و این امر نیازمند این است که تامین مالی دولت در همه ماهها ترکیبی از چاپ اوراق، چاپ پول و فروش اموال بهصورت هموار باشد و این ترکیب در ماههای مختلف سال جابهجا نشود. میزان انتشار پول باید توسط بانک مرکزی و به کمک عملیات بازار باز باید بهگونهای باشد که نرخ بهره بانکی را در پله اول روی 20درصد تثبیت کند و با رصد اقتصاد مناسب بودن این نرخ را ارزیابی کند. چنانچه در این نرخ بازارها دچار شرایط تورمی و رکودی نبودند، میتواند این نرخ را با ریپو و اعتبارگیری قاعدهمند تثبیت کند.

با اتخاذ این سیاست اگرچه تورم که ناشی از وجود کسری بودجه است، ادامهدار خواهد بود، ولی این تورم در شرایط فعلی اجتنابناپذیر است، آنچه اجتنابپذیر است، توقف تحمیل شوک و نوسان در بازارهاست که با هموار کردن نرخها در اقتصاد قابل حصول است.